[문화투데이 구재숙 기자] 하림그룹 김홍국 회장이 국내 최대 해운사 HMM(옛 현대상선) 인수전 참여를 검토하고 있다. 그룹 자산 총액이 17조원을 넘는 하림그룹은 HMM을 품에 안기 위해 사모펀드 운용사 JKL파트너스와 컨소시엄을 꾸릴 전망이다.

25일 투자은행(IB) 업계 등에 따르면 하림과 JKL 컨소시엄은 최근 삼성증권을 통해 HMM 투자설명서를 수령했다. 증권가에서는 하림이 주요 지분을 사들이고 JKL파트너스가 블라인드 펀드를 통해 소수 지분을 사들일 것이란 관측을 내놓고 있다.

이들은 2015년 벌크선사 팬오션을 공동 인수한 바 있다. 팬오션은 연간매출이 2015년 1조8000억원에 그쳤지만 지난해 6조4200억원으로 급증했다. 영업이익 역시 2000억원대에서 8000억원대로 4배 가까이 늘었다.

하림그룹과 JKL파트너스는 KDB산업은행과 해양진흥공사가 10월까지 주식 전환을 예고한 1조원 규모 영구채에 더해 잔여 영구채(1조6800억원) 일부까지 인수하는 방안까지 검토 중인 것으로 전해진다. 영구채 주식 전환 부담을 얼마나 덜 수 있을 지에 따라 참여 여부가 갈릴 것이란 분석도 나온다.

공식 매각 절차에 돌입한 HMM을 두고 그간 현대차그룹과 포스코그룹, CJ그룹, LX그룹 등이 인수 후보권으로 지속해서 거론되지만, 현대차그룹과 포스코그룹은 "인수 의사가 전혀 없다", "관심 없다"며 공식적으로 선을 그은 상태다. 주요 인수 후보로 거론돼 온 LX그룹 또한 투자설명서(IM)를 수령해 간 것으로 전해지지만, LX측은 "확인해 줄 수 없다"는 입장이다.

현재 HMM 인수 의사를 뚜렷하게 밝힌 곳은 HMM 지분 6.56%를 보유하고 있는 SM그룹 뿐이다. 이 때문에 하림그룹이 참전할 경우 김홍국 회장은 과거 동업자였던 우오현 SM그룹 회장과 맞붙을 것으로 보인다. 우 회장은 1970년대 김 회장과 함께 양계 사업을 했지만 1978년 사업을 정리하고 건설업에 뛰어들었다.

SM그룹이 보유한 SM상선은 2017년 파산한 한진해운의 미주노선 사업부를 인수해 설립됐다. 이와 함께 SM그룹은 대한상선, 창명해운, 대한해운LNG 등을 계열사로 두고 있다.

업계에서는 하림그룹이 HMM 인수를 통해 팬오션과 시너지를 노린다는 해석이 나온다. 컨테이너선사인 HMM을 인수할 경우 포트폴리오 다각화 뿐 만 아니라 해운 시너지도 낼 수 있을 것이란 전망이다.

이에 대해 하림 측은 공식 입장을 내놓지 않고 있다. 하림 관계자는 인수전 참여를 묻는 질문에 "확인이 어렵다"면서 말을 아끼고 있다.

한편 동원그룹도 최근 삼성증권에서 HMM 투자설명서(IM)를 받아 인수 검토에 들어간 것으로 알려졌다.

동원그룹이 국내 최대 컨테이너선사인 HMM을 품으면 해상 운송에서 항만(동원부산컨테이너터미널), 육상 물류(동원로엑스)까지 연결하는 종합 물류기업으로 거듭나게 된다.

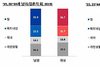

시장의 관심은 투자자별 현금 동원력에 쏠리고 있다. SM그룹은 4조5000억원까지는 어떻게든 조달할 수 있다고 자신한 바 있고, 하림은 국내 중견 PEF 운용사인 JKL파트너스와 협력하는 만큼 자본시장을 다방면으로 활용할 수 있을 것으로 보인다.

HMM 인수전에 SM그룹과 하림·JKL 컨소시엄에 이어 동원그룹까지 참여하면서 인수 경쟁이 예상보다 빨리 달아오르고 있다.